よく開業前の方や、融資を受けたことが無い方かは「借金を返せなくなったらどうなるのか?」との不安の声を聞く。

不安を抱くことは自然なことだが、借入に対し過度な不安を抱くことは、融資を有効に活用する機会を逃すことにもなる。

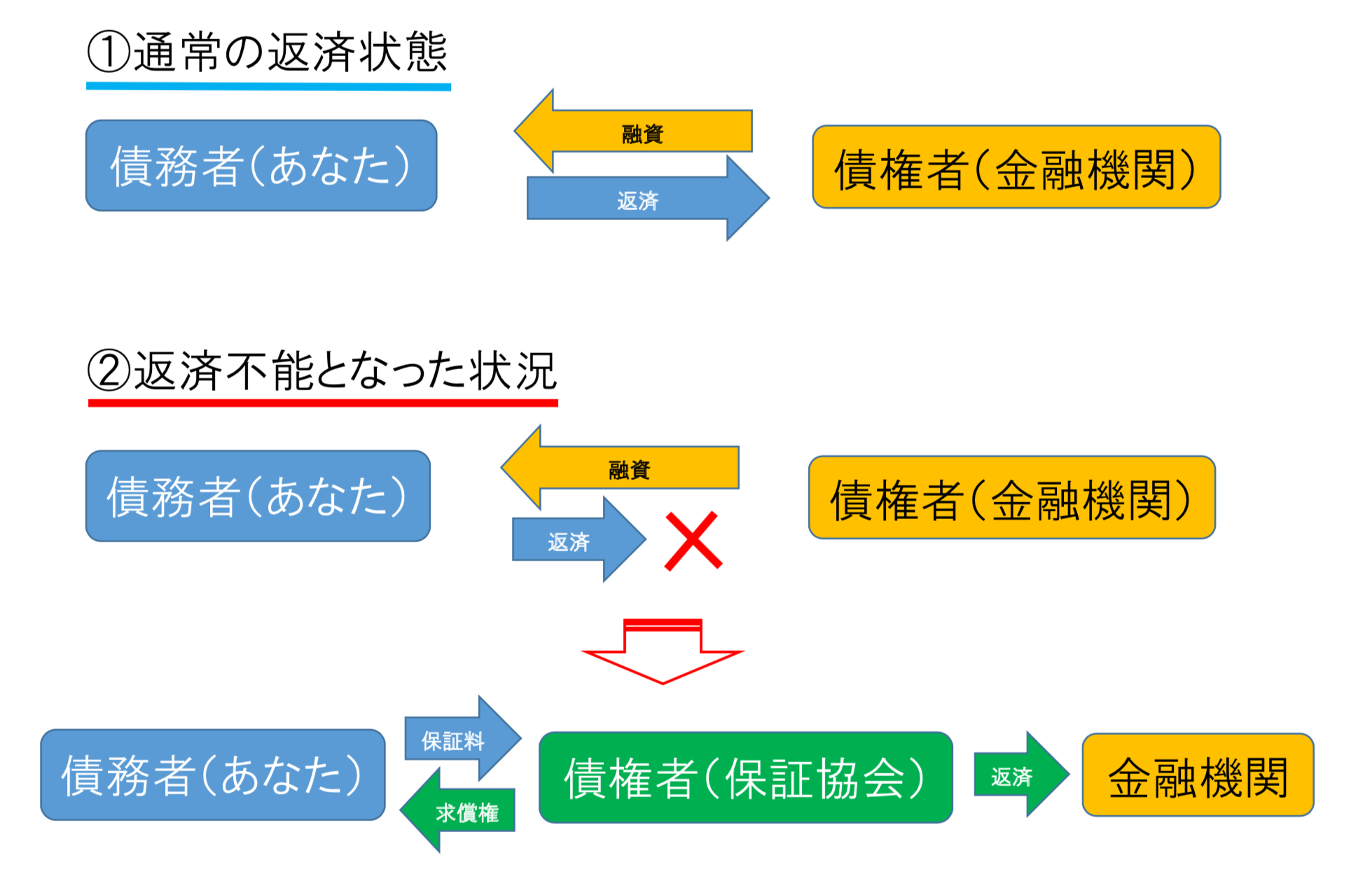

そこで、多くの中小事業者が利用する制度融資(保証協会の保証付き融資)の返済が不能となった場合、どうなるのかの流れを解説する。

制度融資とは

まず、銀行や信用金庫からの融資経験がない方のために制度融資とは何かを説明する必要がある。

制度融資とは、地域の信用保証協会という公的機関に保証料を支払う(県や市によって保証料ゼロもある)ことで、金融機関から「保証付き融資」という形で融資を受ける融資形態だ。

そして、金融機関から借り入れする場合、ほとんどの中小事業者が初めに利用するのがこの制度融資だ。

「保証付き融資」とは簡単に言うと、債務者(あなた)が債権者(金融機関)に対し返済不能な状況になった場合に、信用保証協会があなたの代わりに返済を保証してくれる制度だ。

簡単に言うと、保証協会が保証人ということだ。そのことで、金融機関は融資の焦げ付きが発生しても取りっぱぐれることは無くなる。なので金融機関も貸しやすい。

※信用保証協会、金融機関の双方ともに融資に対しての審査はある。

保証協会付き融資の返済が不能になったらどうなる?

そこで、さまざまな事情で、銀行への制度融資の返済ができなくなった場合はどうなるのか?

当然、命まで奪われることはない。というか、このような場合に信用保証協会があなたの代わりに返済を保証してくれる。

そして、多くの場合は無担保(担保を付けないこと)・無保証(保証人を付けないこと)の条件で融資を受けている。そのため、あなたが返済を焦げ付かせたとしても、あなたには何の影響もない。

※ただし、新たな融資が受けられなくなるなど、資金繰りに影響はある。

結論

マジメに努力し、頑張って事業を継続させようとしても失敗することはいくらでもある。基本的にはチャレンジする者を応援する世の中で、事業者だけが失敗の責任を負うわけではない。

また、失敗したくて事業を行う者などいない。極論だが、精一杯頑張った結果ダメになった場合は「しゃあない」ということだ。

保証協会が返済保証を行った後はどうなるのか?

債権者が金融機関への返済が不能となった場合は、保証協会が債務者に代わり銀行への返済を行うことは既に説明した。その状態のことを「代位弁済」という。

「代位弁済」というものは、どのような状態になったことを意味するのかを以下の図で説明する。

ここで間違ってはいけないことが保証協会は保険ではない。保証人の立場だ。

そこで、保証協会はあなたに代わって金融機関に返済した債権をあなたに請求する権利がある。

これを求償権と言い、あなたに請求することを求償権請求という。

求償権の請求はどのようなものか?

代位弁済は、自己破産と違いすべての債務が消滅したわけではない。あたりまえだが保証協会は債権を回収しようとする。

しかし、保証協会は公的機関なので厳しい取立が行われることはないので、過度な心配は不要だ。

1、遅延損害金が発生し、残債を全額一括請求される。

※遅延損害金は実際には請求されない場合がほとんど。

2、保証協会と話合い、月々の返済可能額が確認される。

3、「払える額」での返済が始まる。

※通常の返済とは違い、残元金の金額によって返済額が決まるわけではない。「払える額」での返済となる。月1万円~2万円の場合が多い。

求償権消滅保証制度

代位弁済中は基本的には新たな保証協会付融資を受けることができない。

しかし、代位弁済をきちんと続ける間に経営状況が改善し、通常の返済が可能となり、通常の融資が必要となる場合も多い。

そのような場合に、保証協会と交渉し再生計画書を作成するなどして求償権を再度、通常債権として銀行に戻してもらう制度がある。この制度を「求償権消滅保証制度」という。

「求償権消滅保証制度」が適用されれば、そこからは再び保証協会付融資を含め、通常の融資可能な状況に戻ることとなる。

求償権の時効

代位弁済となり、その後求償権の請求にも応えず返済も債権承認もしないで放ったらかして置いた場合、求償権の時効を迎える。

求償権の時効は、中断事由(差押え・仮差押え・仮処分・承認など)がなければ5年だ。ただし、訴訟を起こされた場合、時効が10年延長される。

最後に、時効を成立させるためには「時効の援用」を行う必要がある。

時効の援用とは

時効による利益を受けるために、権利の所得や債務の消滅を主張すること。「時効の援用」を行わないと、法律で定められた時効の期間が過ぎても、権利を所得したり債務がなくなったことを裁判で主張できない。

事例はこちら👉 債務消滅!で新たに1300万円の融資を実現

あなたにとって最も有益な情報を

あなたが、お金は有るが税金は払いたくなく、滞納しているのであれば「払えよ」としか言いようがない。

あなたが、払いたくても払えない人であれば、あなたの状況を好転するための最も有益で価値のある情報を提供することを約束する。

すべての問題の解決には、

- 基本である制度を知る

- 参考となる実例を基にシュミレーション

- 交渉を優位に進める

の3点を、三位一体で進めなければ解決には至らない。

解決事例から、あなたの状況を解決に導く実例を参考に、解決に繋げていただきたい。

制度の理解や、確実に成果を上げるための交渉・申請のポイントを、簡単に分かりやすくまとめたマニュアルも提供しているので確認していただきたい。

お客さまの声

三重県:男性

三重県:男性

「督促状・差し押さえ対策マニュアル」を購入し、

兵庫県:女性

兵庫県:女性

差押え解除のお願いに役所に何度出向いても「無理」の一点張りでしたが、督促状・差押えマニュアルを読んで交渉したら職員の態度が180度かわりました。本当にマニュアル通りに交渉したらこんなに簡単に解決できたのにビックリです。今後は経営を立て直すための勉強もしっかり進めていこうと考えています。再チャレンジができるのもマニュアルのおかげです。ありがとうございました。また、これからもよろしくお願いします。

愛知県:男性

愛知県:男性

御社が資金繰りが専門の会社とは知りませんでした。スタートアップセミナーなどにも多く参加しネットショップを開業しました。しかし、現実は厳しく学んだものはほとんど使えない知識ばかりでしたが、ここの情報は凄い!ほんとに凄いです!言われてみたら「なるほど」と思うことばかりですが、こんなに簡単にすぐに成果を出せるノウハウは他には絶対ないですね。開業前に知っていたらこんなに苦労しなくて済んだかも・・・です。

無料 差押え3対策

差押問題の解決には3つの必要なことがある。

- ひとつ目は、法的制度を活用し、確実に徴収権力から差押えを回避・解除・返金することだ。

- 二つ目は、そもそもの税・保険料額を見直す。

- 三つ目は、収支・資金繰りを見直す。

ひとつ目は上記に示すマニュアルを参考にしていただきたい。二、三については自分では十分に実施していると思っていても、第三者が客観的に見直すことで状況が一気に好転する場合も多々ある。

私たちがコンサルティングしているクライアント様であっても、見直すとほとんどの場合は改善点が見つかる。

ただ、私たちが直接コンサルティングを行うと高額となるので、無料で見直しができるコンテンツを以下に示すので活用していただきたい。

弁護士事務所 無料

税金や保険料の滞納だけでなく、借入金の返済問題も同時に抱えている人が多い一方、差押え問題の解決には債務整理も大きくかかわってくることはあまり知られていません。

なぜなら、一般的に言われるように税金の滞納は自己破産を行っても消えることはありません。しかし、実は債務整理を行うと同時に「滞納処分の執行停止」という制度を活用すれば滞納本税・延滞税をともに消滅させることができるのです。

債務整理は自己破産だけでなく様々な方法がありますので弁護士にご相談ください。滞納税金・保険料の納税義務を消滅させゼロにする唯一の方法である「滞納処分の執行停止」は、債務整理の手続き後に自らが申請することで適用される制度です。

保証人なしの資金調達 無料

差押え回避のために「滞納本税だけ払い、延滞税は後から」という方法があります。

この方法は「延滞税に対して延滞税は発生しないため、これ以上支払額が増えない」だけでなく、地方公共団体の判断で延滞税の支払い免除となる場合も多くあります(延滞金の裁量は地方公共団体にあるため)。

滞納本税だけでも融資で支払う方法もあります。利用限度額500万円まで、来店・保証人等不要、WEBのみで完結できるインターネットキャッシングという方法も最近はあります。

ご相談はこちら 無料

※ご記入いただいたアドレスに返答メールが届きます。